11月27日晚,中国中车发布一则公告,宣布拟分拆所属子公司中车戚墅堰机车车辆工艺研究所股份有限公司(简称“中车戚所”)至深交所创业板上市。这一“A拆A”计划,成为2025年以来近30家A股公司推进分拆上市案例的最新一例。

中国中车在公告中明确表示,分拆完成后公司仍将拥有对中车戚所的控制权,不影响公司股权结构。本次分拆尚需取得公司股东会批准,并履行交易所、证监会相应程序。

01分拆背后的战略动因

对于中国中车而言,此次分拆中车戚所创业板上市,是公司推动业务聚焦的重要一步。

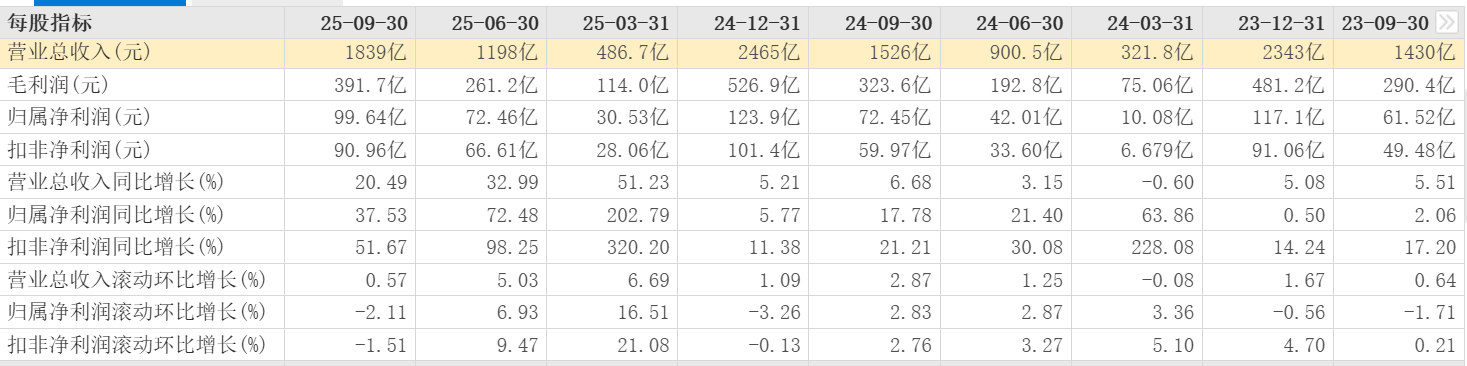

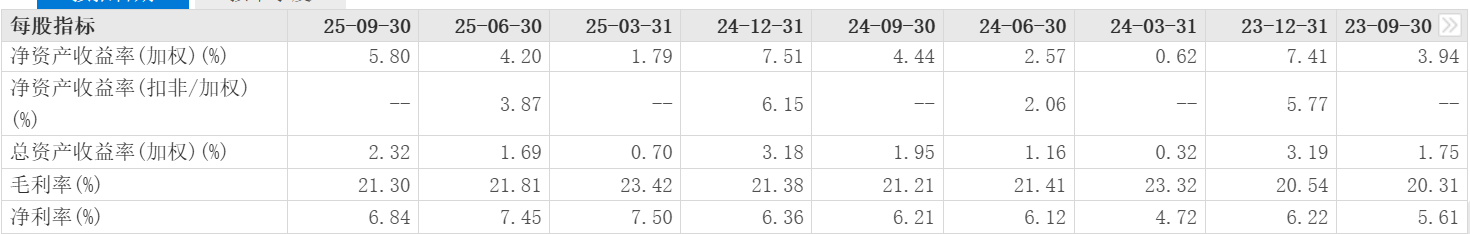

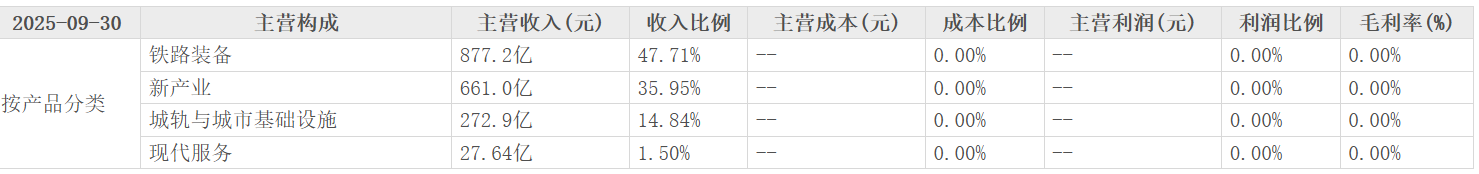

作为全球规模领先的轨道交通装备供应商,中国中车的主营业务涵盖铁路装备、城轨与城市基础设施、新产业业务和现代服务四大板块。

中国中车主要财务数据

资料来源:东方财富网,复金汇并购研究院

中车戚所作为高端装备关键零部件及系统解决方案提供商,主要产品覆盖轨道交通装备、能源及工程装备、汽车零部件、智能制造及技术服务等领域。

中国中车在分拆预案中表明,通过本次分拆,公司将进一步实现业务聚焦,专注于各业务板块发展,加快向“制造+服务”和系统解决方案提供商转型。

从资本运作角度看,分拆上市将为中车戚所提供独立的融资渠道,增强其资本实力。

中国中车直言,“从中长期来看,中车戚所可通过本次分拆上市,增强自身资本实力、提升业务发展能力,进一步提高市场综合竞争力、扩大业务布局,进而有益于公司未来的整体盈利水平”。

02分拆不影响控制权

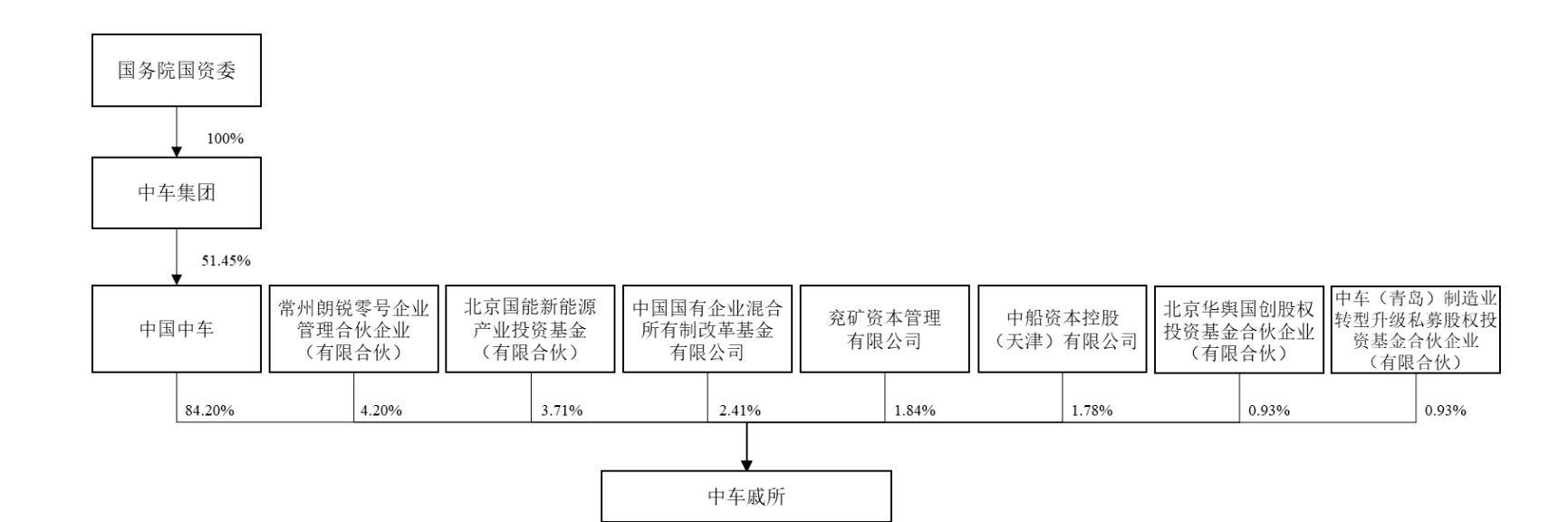

根据中国中车公告,公司直接持有中车戚所84.20%的股权,是中车戚所的直接控股股东。

中车集团持有中国中车51.45%的股权,为戚所间接控股股东;国务院国资委持有中车集团100%股权,为戚所实际控制人。

中车戚所股权结构

本次分拆完成后,中国中车仍将是中车戚所的控股股东,中车戚所继续纳入公司合并财务报表范围。

中国中车特别强调,分拆完成后,中车戚所的财务状况和盈利能力仍将反映在公司的合并报表中。

同时,中车戚所与中国中车其他业务之间保持业务独立,本次分拆不会对中国中车其他业务板块的持续经营运作构成实质性不利影响。

中车戚所并非一家初创企业,而是有着深厚历史底蕴的行业“隐形冠军”。

公司成立于1992年5月,其前身可追溯至1959年成立的铁道部戚墅堰铸工工艺研究所。经过数十年的发展,中车戚所已成为高端装备关键零部件及系统解决方案的重要提供商。

从财务数据看,中车戚所表现亮眼。未经上市审计的财务数据显示,中车戚所2024年归母净利润(扣除非经常性损益前后孰低值)达3.08亿元。

这一盈利水平已经超过不少创业板上市公司。

中国中车在公告中表示,将中车戚所打造成为公司下属独立的以高端装备关键零部件及系统解决方案为主业的上市平台,有利于中车戚所聚焦主业,提升专业化经营水平。

并充分借力资本市场加大在工业传动和金属材料工艺领域的投入与开发。

04分拆上市回暖

中国中车的“A拆A”计划并非孤例。据上海证券报记者梳理,2025年以来已有近30家A股公司推进分拆上市计划。

从行业分布看,这些公司主要涉及信息技术、高端装备制造、新材料等高新技术产业领域。

就在中国中车发布公告的前一天,浙江医药宣布拟筹划分拆控股子公司新码生物于港交所上市。而此前,中国联通也公告拟分拆智网科技至深交所创业板上市。

“A拆H”模式同样成为企业拓展资本版图的重要途径。作为典型案例,紫金矿业子公司紫金黄金国际已于9月30日在港交所挂牌上市。

紫金矿业表示,将持续向子公司提供资源赋能,助力其依托国际资本市场进一步做大做强。

05市场影响的双面性

分拆上市对企业的影响具有双面性。中国中车在公告中也坦言,短期内上市公司按权益享有的中车戚所净利润存在被摊薄的可能。

但从长期来看,分拆上市有助于提升子公司融资能力和发展活力,进而增强母公司的整体竞争力。

从资本市场反应看,分拆上市消息往往能引发市场对相关公司的关注。

通过分拆,母子公司可以更清晰地展示各自业务的价值,避免整体估值被低估。特别是对于像中国中车这样业务多元化的央企巨头,分拆有助于市场更准确地认识其不同业务板块的真实价值。

在中国中车之前,已有不少央企尝试分拆子公司上市,并取得了积极效果。这一趋势反映了央企国企改革正从产业层面延伸至资本层面,通过更灵活的资本运作提升国有资本配置效率。

06分拆上市的规则与价值

分拆上市作为一种资本运作方式,指的是上市公司将部分业务或子公司独立出来,另行公开上市的行为。

根据毕马威华振会计师事务所出具的专项意见,中国中车本次分拆符合《上市公司分拆规则(试行)》的相关要求。

从分拆条件来看,中国中车境内上市已满三年,最近三个会计年度连续盈利,且扣除按权益享有的中车戚所净利润后累计不低于六亿元。

这些条件确保了上市公司具备持续经营能力和稳定的盈利能力。

此外,分拆子公司还需满足业务独立性的要求。中国中车表示,分拆后双方在资产、财务、机构、人员方面保持独立,不存在重大不利影响的同业竞争或显失公平的关联交易。

中车戚所主营业务为高端装备关键零部件及系统解决方案,不属于金融业务,且不存在不得分拆的情形。

从市场价值角度看,分拆上市可以为子公司打开直接融资渠道,增强其品牌影响力,激发管理层积极性,同时使母公司更专注于核心业务,实现资源的优化配置。

纵观全球资本市场,从通用电气到西门子,诸多工业巨头都曾通过分拆业务,释放隐性价值。

中国中车此次分拆中车戚所,短期利润可能面临摊薄,却可能换来一个更具活力的高科技零部件上市公司平台。

随着中国中车将CR450动车组、风电、储能、氢能作为新增长点,分拆后的中车戚所或将成为其在高端装备关键零部件领域的重要支点。

分拆不是分离,而是专业化与协同化的重新平衡。

免责声明:文章最终解释权归本账号所有。本文基于公开资料撰写,不对文章内容的准确性、完整性等负责,读者依据文章内容行动产生的风险与后果自行承担。未经授权,严禁转载。