写给每一个在深夜为资金发愁的老板,和总在对账时捏把汗的财务人 —— 别被漂亮的净利润数字哄睡了!“账上有钱” 和 “真金白银到手”,差的可不只是一个零。为什么账面盈利的企业会突然倒闭?小摊贩却能靠 “一手交钱一手交货” 熬过寒冬?今天就揭开现金流的生存密码,教你守住企业的 “救命钱”。

栏 目 | 并购操盘手笔记

净利润是企业在一定会计期间内的经营成果,计算公式为“收入-成本-费用-税金”。它是按照权责发生制原则核算的“账面利润”,反映企业理论上的盈利水平。

例如,某制造企业2024年营业收入1亿元,总成本8000万元,税金及附加500万元,净利润为1500万元,这代表企业在会计口径下的盈利规模。

现金流是企业现金及现金等价物的流入和流出情况,遵循收付实现制原则。现金流决定能否支付账单、偿还债务和抓住投资机会。它分为经营活动、投资活动和筹资活动现金流。

比如,上述制造企业2024年销售商品收到现金8000万元,采购支付现金6000万元,经营活动现金流净额为2000万元,这是企业实际可支配的现金流量。

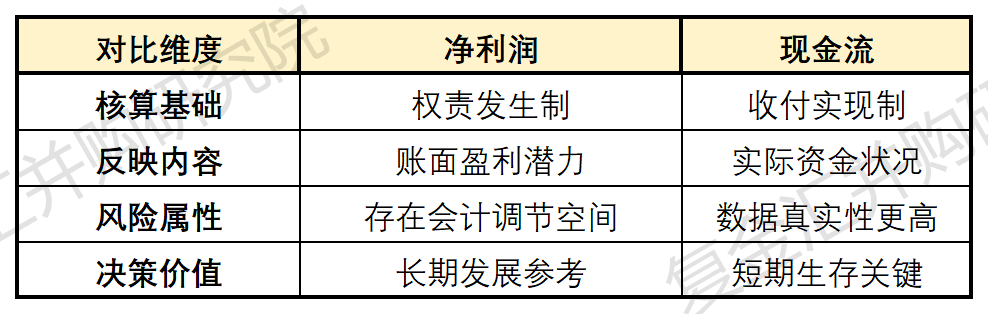

(三)核心差异对比

1. 折旧方法的影响

直线法:某设备原值100万元,使用年限10年,每年折旧10万元,利润均匀分摊。

加速折旧法:同样设备,第一年折旧20万元,前期利润减少10万元,但现金未实际流出。某上市公司采用加速折旧法,导致2023年净利润减少800万元,但现金流未受影响。

2. 存货计价的差异

先进先出法:在物价上涨时,先购入的存货成本较低,结转成本后利润偏高。

后进先出法:后购入的存货成本较高,结转成本后利润偏低。某零售企业2024年因存货计价方法变更,净利润虚增1200万元。

1. 应收账款的潜在风险

某建筑企业2024年确认收入5亿元,其中应收账款3亿元,占比60%。若次年坏账率达10%,将直接损失3000万元利润。

2. 折旧摊销的会计处理

某科技公司2023年折旧摊销额5000万元,减少净利润,但未产生现金流出,实际可支配现金比净利润多5000万元。

某餐饮连锁企业2024年净利润5000万元,但因门店扩张导致经营现金流为-2000万元,无法支付供应商货款,最终破产。

工资支付:某互联网公司每月需支付工资1000万元,若现金流断裂,即使账面盈利也会面临员工离职危机。

银行贷款审核:某企业资产负债率60%,但经营活动现金流净额连续3年为正,银行同意续贷;另一家企业负债率50%,但现金流持续为负,银行拒绝放贷。

供应商账期:某制造企业现金流充足,可获得供应商30天账期;现金流紧张的企业需现款采购,成本增加5%。

并购机会:某上市公司2023年手握5亿元现金,抓住行业低谷期收购竞争对手,而同行因现金流不足错失机会。

技术研发:某科技企业2024年投入2亿元现金用于芯片研发,次年产品上市抢占市场,而对手因资金短缺延迟研发。

财务数据:净利润亏损800万元,但经营活动现金流同比增长317%至5000万元。

生存逻辑:现金充足使其能够支付原材料采购款和员工工资,维持生产线运转,为后续扭亏储备资源。

酒店经营:某四星级酒店2024年净利润率15%,但应收账款占收入40%,平均回款周期90天,疫情期间因现金流断裂倒闭。

摊贩模式:某早餐摊日均净利润200元,现金流每日结清,疫情期间通过缩减规模存活下来,2025年恢复经营。

供应链协同:与供应商建立VMI(供应商管理库存)模式,某汽车零部件企业将库存周期从60天缩短至35天,释放资金8000万元。

数据驱动采购:利用大数据分析销售预测,某电商企业根据历史销售数据调整采购计划,使存货周转率从8次/年提升至12次/年。

应收账款保理:某电子企业将1亿元应收账款转让给保理公司,提前获得9000万元现金,成本为10%,解决短期资金缺口。

票据贴现业务:某建筑企业将5000万元银行承兑汇票贴现,支付3%贴现息,提前获得4850万元现金用于项目周转。

企业如同人体,现金流是氧气,净利润是食物。某房地产企业2023年净利润10亿元,但经营活动现金流为-15亿元,因无法偿还到期债务而暴雷,印证了“现金为王”的生存法则。

持续盈利是企业的终极目标。某新能源企业2021-2023年累计投入研发现金15亿元,虽短期现金流紧张,但2024年实现净利润8亿元,进入良性发展轨道。

企业需建立“双轮驱动”机制:通过现金流管理确保生存底线,通过净利润增长实现价值提升。某制造业龙头企业近三年保持经营活动现金流净额/净利润≥1.2,既保障了资金安全,又实现了年均20%的利润增长。

在资本市场中,净利润是故事的脚本,现金流则是故事的逻辑。真正健康的企业,既要能在利润表上描绘增长蓝图,更要在现金流量表中夯实生存基础。只有掌握现金流与净利润的平衡之道,企业才能在复杂的商业环境中,既活过今天,又赢得明天。