在企业发展进程中,并购重组是重要里程碑。2021年东方盛虹对斯尔邦石化100%股权的收购,堪称行业内的经典案例。此次收购不仅重塑了东方盛虹自身的产业格局,更对整个化工及新能源材料领域产生深远影响。今天我们将带您分析复金汇【资本与并购企业家课程】的校友企业东方盛虹,在本次案例中如何通过周密布局实现战略跃升。

在企业发展进程中,并购重组是重要里程碑。2021年东方盛虹对斯尔邦石化100%股权的收购,堪称行业内的经典案例。此次收购不仅重塑了东方盛虹自身的产业格局,更对整个化工及新能源材料领域产生深远影响。今天我们将带您分析复金汇【资本与并购企业家课程】的校友企业东方盛虹,在本次案例中如何通过周密布局实现战略跃升。

栏 目 | 校友企业分享

公司简介

收购方:东方盛虹

东方盛虹长期深耕石化及化纤领域,凭借在聚酯化纤产业的精耕细作,逐步构建起从“一滴油到一根丝”的初步产业链。其不断优化在聚酯纤维、PTA等传统业务板块的布局,具备规模化生产能力和稳定市场份额,在国内化纤市场占据重要地位。

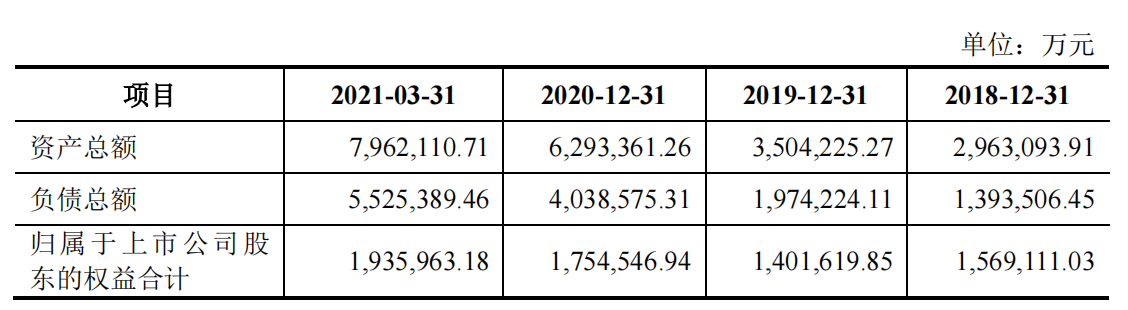

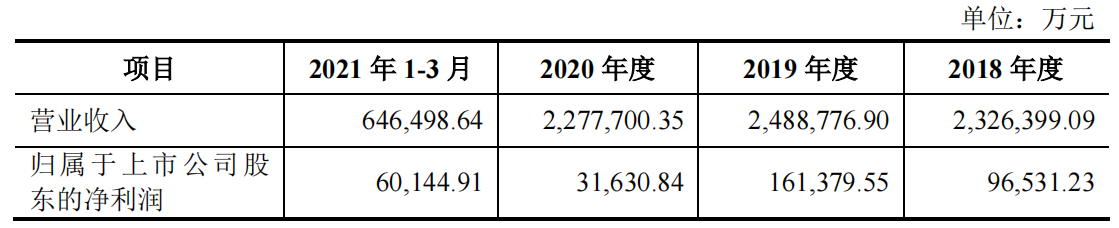

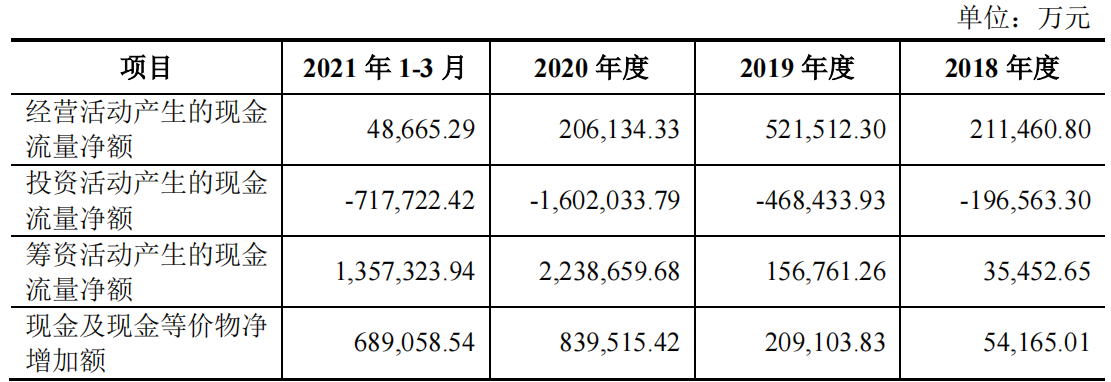

截至并购交易前的2021年一季度,公司实现营业收入64.65亿元,归属母公司净利润6.01亿,净资产193亿。作为盛虹集团核心上市平台,承担集团向“新能源、新材料”战略转型的任务。

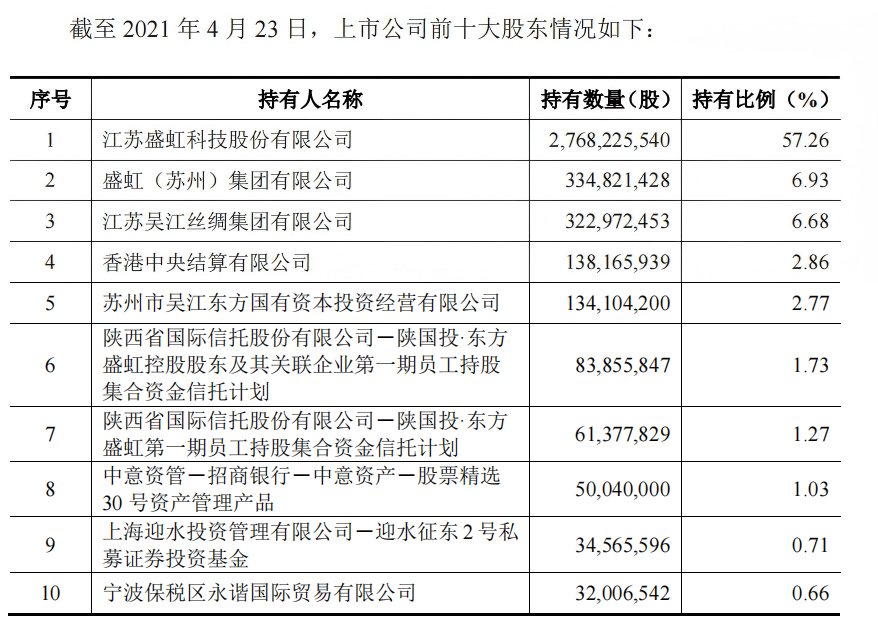

东方盛虹(000301)主要财务数据和股东情况

资料来源:公司公告,复金汇并购研究院

斯尔邦石化成立于2010年,是专注于生产高附加值烯烃衍生物的大型民营石化企业。在发展中,斯尔邦凭借技术创新和市场开拓,在多个产品领域表现突出。尤其在EVA光伏膜料领域,成为国内头部企业。

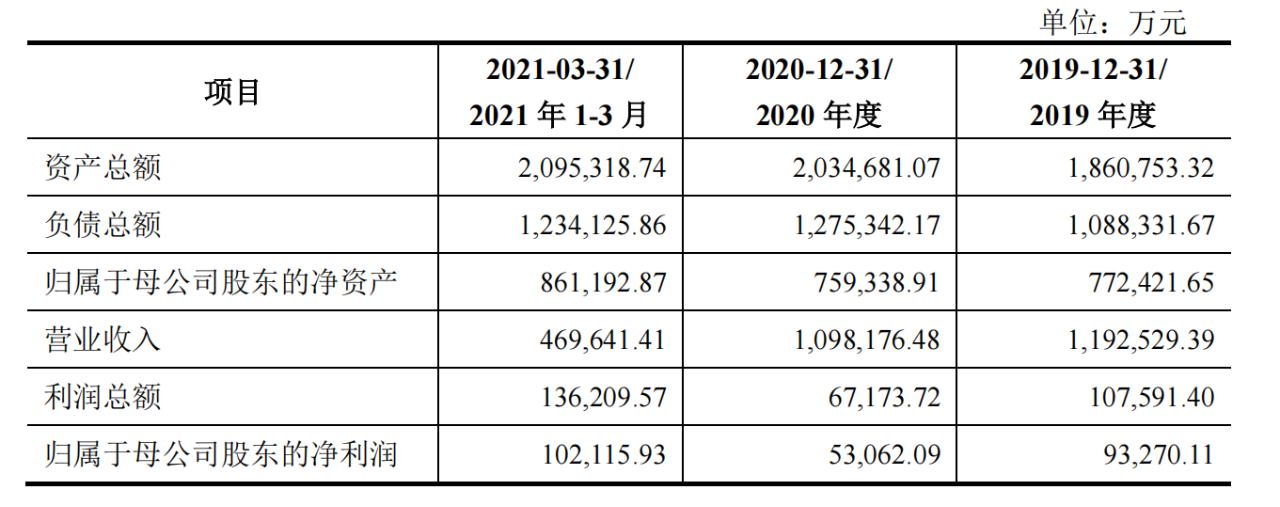

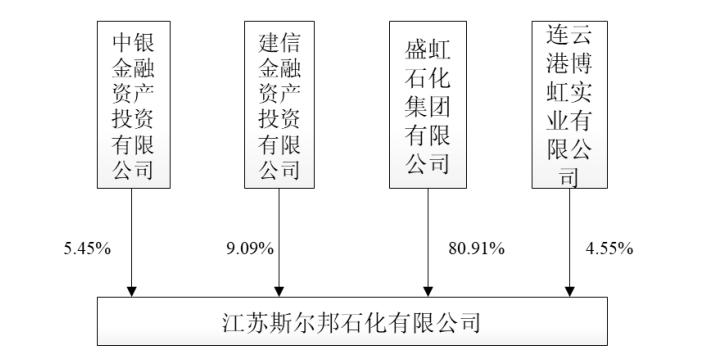

斯尔邦原由盛虹石化(80.91%)、博虹实业(4.55%)及建信、中银金融资产公司共同持股,与东方盛虹同属缪汉根、朱红梅夫妇控制。截至2021年一季度,公司实现营业收入46亿元,净利润10亿,净资产86亿。

斯尔邦主要财务数据和股东情况

资料来源:公司公告,复金汇并购研究院

并购背景

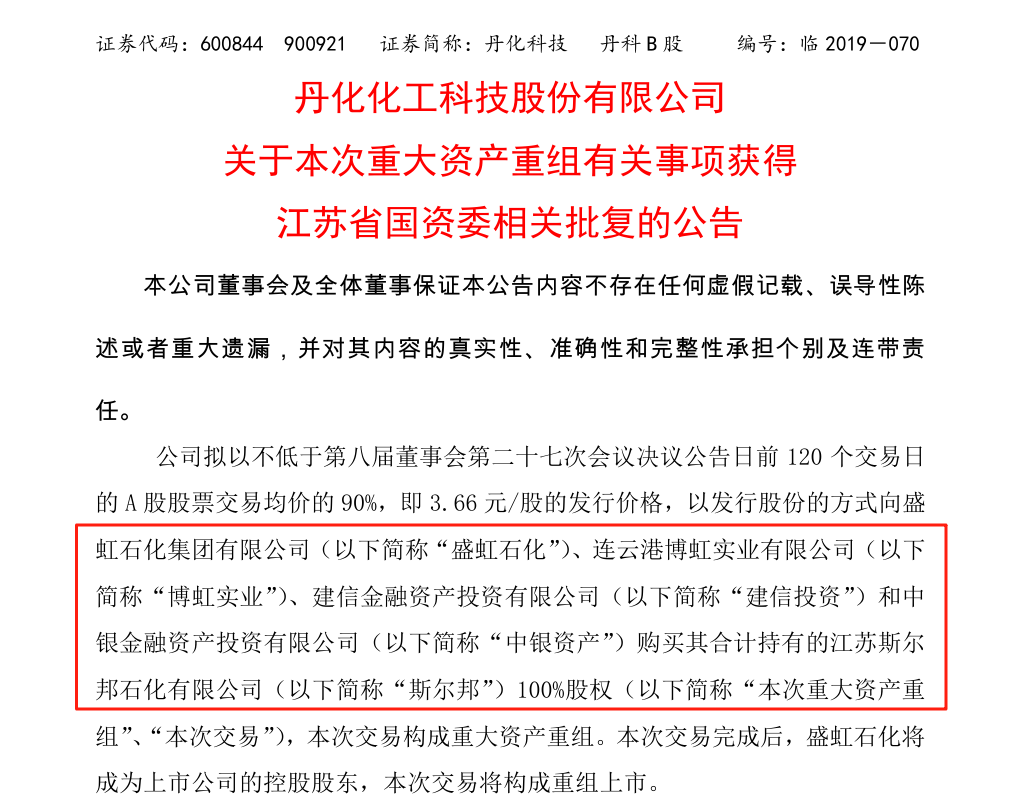

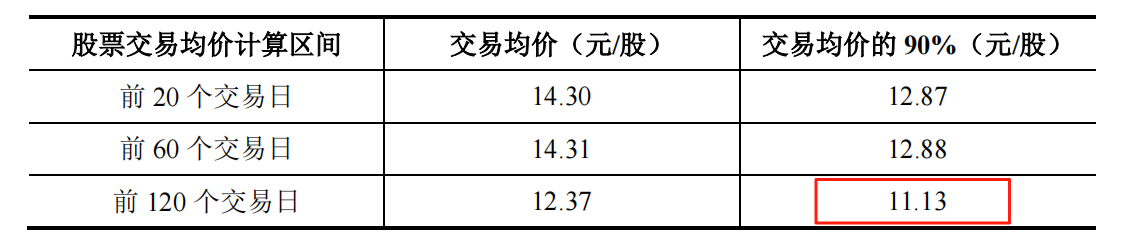

斯尔邦的上市波折:斯尔邦原本有独立上市计划,2019年曾与丹化科技筹划借壳上市,当时丹化科技拟向斯尔邦全体股东发行A股股份购买其100%股权。然而,受宏观经济形势变化、市场环境压力加大及交易推进过程中不确定性等复杂因素影响,该借壳项目于2020年9月宣告终止。此次波折使斯尔邦急需寻找新的资本市场路径以获取更多资金支持发展,东方盛虹的收购提议为其提供了新契机。

交易细节和收购意义

2021年5月,东方盛虹正式启动对斯尔邦石化的重组。经过严谨评估和谈判,以收益法评估结果作为最终评估结果。以2021年3月31日为评估基准日斯尔邦股东全部权益价值的评估值150.20亿元,较账面净资产增值63.86亿元,增值率为73.97%。最终确定以143.6亿元价格。

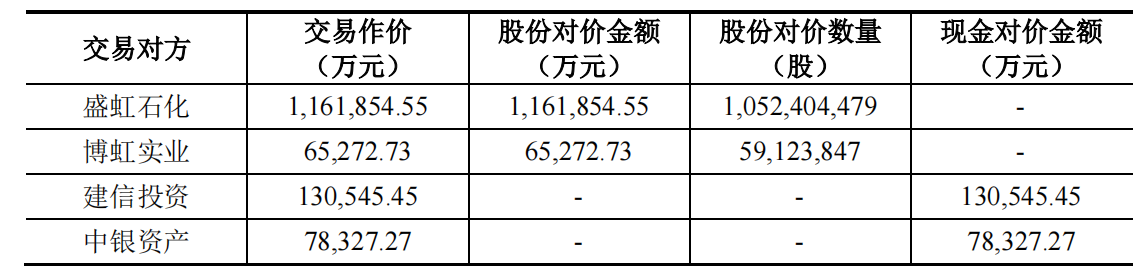

针对百亿规模资金,东方盛虹采用发行股份及支付现金相结合的方式。其中,以每股11.04元的价格,发行11.11亿股股份支付盛虹石化、博虹实业所持股份,这部分股份价值约122.65亿元。

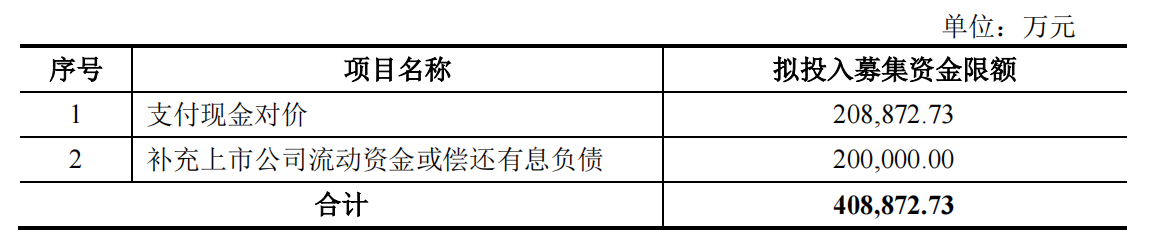

另外,东方盛虹通过定向增发募集资金40.9亿元,其中20.8亿元现金用于支付建信投资和中银资产,余下20亿元主要用于偿还银行短期借款。

2021年5月12日,东方盛虹董事会审议通过相关收购议案,并公告预案,正式拉开收购序幕。此后,历经数月尽职调查、资产评估、交易谈判等复杂程序,期间克服了市场波动、政策变化等不确定因素影响。

12月22日,证监会上市公司并购重组审核委员会对公司本次交易事项进行审核,最终获得无条件通过。12月31日,东方盛虹取得证监会正式批复,标志着斯尔邦石化正式成为上市公司全资子公司,此次重大资产重组圆满成功。

(三)业绩承诺

事件影响

东方盛虹收购斯尔邦石化后,业务版图从“炼化+聚酯”扩展至“炼化+聚酯+新材料”的全产业链布局。斯尔邦作为国内EVA光伏料龙头,其丙烯腈、MMA等产品的高附加值属性,直接填补了东方盛虹在新材料领域的空白。双方在原料端可实现甲醇与炼化体系的协同采购,生产端共享工艺优化经验。

行业层面,此次收购加速了化工领域的资源集中。在EVA光伏料市场,东方盛虹凭借斯尔邦的产能优势进一步巩固头部地位;而斯尔邦丙烯腈产能即将跃居全国第一,将重塑该细分领域的竞争格局,迫使同行加快技术迭代与成本控制以应对挑战,中小化工企业则更可能通过并购合作寻求生存空间。

资本市场上,东方盛虹股价在预案发布后持续上涨,反映出投资者对其“炼化+聚酯+新材料”一体化战略的认可。此次交易中“发股+现金+定增”的组合模式,为产业整合中的资本运作提供了可复制的范本,也强化了市场对优质资产注入的信心。

结语

免责声明:本文仅作信息分享,不对文章内容的准确性、完整性等负责,读者依据文章内容行动产生的风险与后果自行承担。未经授权,严谨转载。